который мы исследуем. Здесь Гринспен

Премия за риск в случае акций . это и есть уровень рентабельности

капитала, который мы исследуем. Здесь Гринспен прав. Например, в эру

стагфляции (1975 . 1982 гг) высокие темпы инфляции провоцировали низкие

значения PE Ratio. Объясняется это тем, что государственные и корпоративные

долговые обязательства всегда выравнивались по инфляции, несколько опережая ее

- и тем самым создавали привлекательную инвестиционную альтернативу для

акций (убедиться в этом можно, посмотрев исторические данные по

государственным облигациям с однолетней длительностью (maturity) [154]). И в

этом смысле рынок всегда искал инвестиционного равновесия.

Но однажды (после 1995 года) равновесие теряется, и Гринспен

предсказывает это в той же речи [121], продолжая начатое выше: «Но откуда мы

знаем, когда иррационально ведущее себя избыточное богатство чрезмерно

взинтит цены на активы, не настанет ли тогда черед неожиданным и

продолжительным финансовым стрессам, как это имеет место в Японии все

последнее десятилетие? И как мы учтем эти факторы в монетарной политике?

Нас - правительственных банкиров . не должна касаться ситуация, если коллапс

финансовых рынков не угрожает ослаблению реальной экономики, продукции,

рабочим местам и ценовой стабильности». Многие усмотрели в этом

высказывании Гриспена пророчество, и, по сути дела, это так и есть. Гринспен

указывает на то, что существует море «шальных денег», которое не хочет считаться

с макроэкономикой, и именно эти деньги, перегревая фондовые ценности, создают

инвестиционный диспаритет.

Единственное, чего не хочет брать в расчет Алан Гринспен . это социальные

последствия, вызванные кризисом масштабной переоценки фондовых ценностей.

Сжатие пенсионных капиталов вызывает у людей отчетливую тревогу, недоверие к

фондовому рынку и желание его покинуть. Трещина в пенсионной системе США в

состоянии вызвать далеко идущие последствия, вплоть до частичного свертывания

добровольной составляющей этой системы. Это . подрыв корпоративного

инвестиционного механизма, который может привести к существенному

торможению темпов экономического роста и кардинальному ухудшению

финансового состояния корпораций. Обратным образом это приводит к падению

прибылей и . как следствие . к еще большему падению котировок. Так работает

спираль сжатия корпоративного финансирования, коллапсирующая экономику.

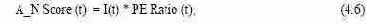

Рассмотрим простой оценочный показатель диспаритета фондовых

инвестиций, который получается по формуле: