что можно выстроить точечные оценки

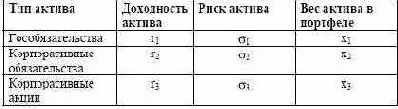

Ясно, что можно выстроить точечные оценки доходности и риска по этим индексам, исследуя исторические данные, пользуясь экспертными соображениями или прогностическими моделями (таблица 4.2). На этом этапе рассмотрения, для простоты, мы считаем получаемые оценки неразмытыми.

Таблица 4.2. Исходные данные по модельным активам

Сумма весов в портфеле равна единице. В зависимости от типа выбора (консервативный, промежуточный, агрессивный) инвестор увеличивает или уменьшает долю акций в противовес облигациям.

Замечание 3. На начало исследования нам не известны точечные проогнозные оценки доходности и риска активов (тогда бы не было смысла ставить и решать нашу задачу). Зато нам известны отношения порядка доходностей и рисков, которые в последующем будут нами включены в математическую модель.

Замечание 4. Еще раз повторимся, что рациональное инвестирование предполагает рациональные оценки доходности и риска активов. Здесь и далее,

если не оговаривается особо, мы говорим о рациональных оценках для принятия рациональных инвестиционных решений. Как получить эти рациональные оценки .

об этом речь впереди.

Разумеется, построенный обобщенный инвестиционный портфель является монотонным (в смысле [68]). То есть мы знаем, что монотонное убывание доходности от актива к активу сопровождается в нашей модели соответствующим монотонным убыванием риска вложений. Монотонность портфеля . это свойство,

которое делает его сбалансированным (равновесным) и отвечающим золотому правилу инвестирования, причем в формировании эффективной границы портфельного множества непременно участвуют все модельные активы, входящие в монотонный портфель.

Поэтому мы утверждаем, что вложения одновременно в три выделенных актива делают инвестиционный выбор инвестора рациональным, безотносительно долей этих активов в портфеле. Это следует и из тех простых соображений, что все перечисленные активы органично дополняют друг друга, создавая полный диверсифицированный набор фондовых инструментов.